奔向5000亿,便利店进入“新混战”

便利店业态正以远超平均水平的增速,成为零售业最耀眼的增长极。

在消费市场温和复苏的底色下,便利店业态正以远超平均水平的增速,成为零售业最耀眼的增长极。

先看组数据。据国家统计局数据显示,1 — 4 月份,社会消费品零售总额 161845 亿元,增长 4.7%。按零售业态分,1 — 4 月份,限额以上零售业单位中便利店、专业店、超市、百货店和品牌专卖店零售额同比分别增长 9.1%、6.4%、5.2%、1.7% 和 1.4%。

可以看出,便利店业态是涨幅最高的,以 9.1% 的同比增速领跑所有零售形态。

作为城市商业生态中最细密的毛细血管,便利店正经历着前所未有的规模扩张与业态蜕变。如今消费者越来越重视享受型和发展型消费。在此背景下,便利店作为满足消费者即时需求的重要渠道,也将迎来新的发展机遇。

我们观察到,便利店一方面是连锁门店数量的跃进,另一方面也面临同质化、各类折扣店等新业态的挑战,在这过程中,品牌便利店要建立自身的差异化、精细化运营的护城墙。

便利店规模竞速,本土与外资的扩张分野

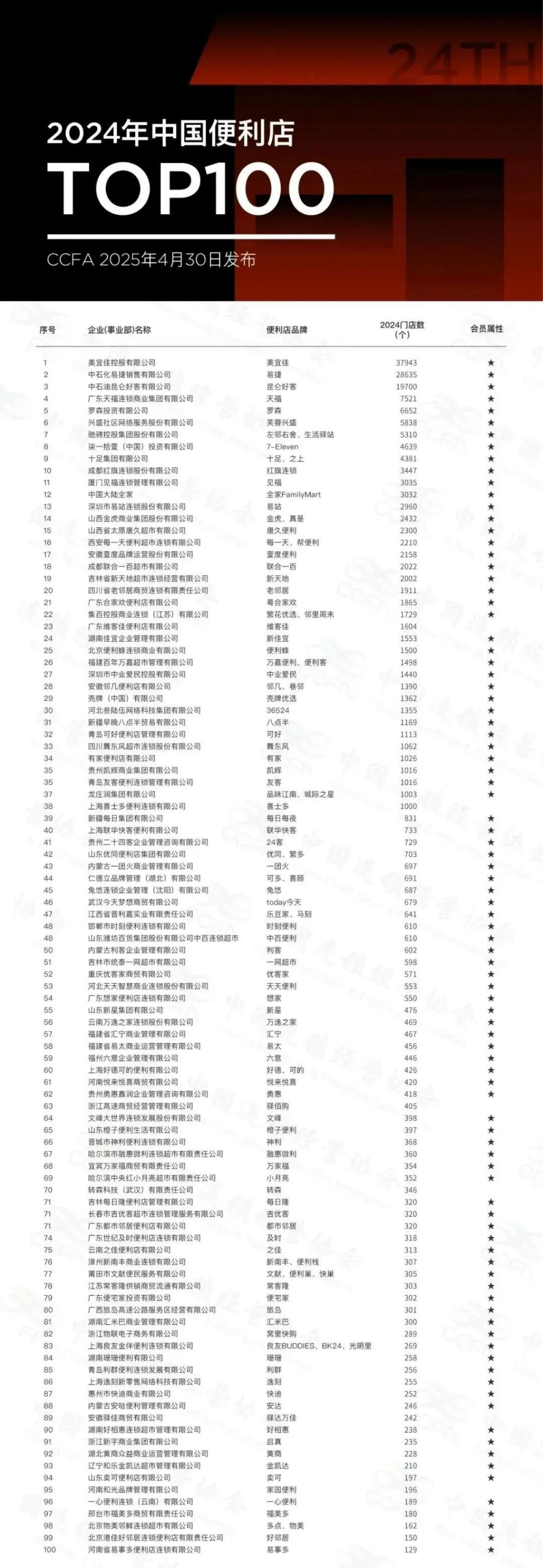

我国连锁便利店的规模正在不断增长。根据中国连锁经营协会(CCFA)发布的《2024 年中国便利店 TOP100》显示,截至 2024 年底,TOP100 企业门店数合计 19.6 万家,对比 2023 年的 18.2 万家,同比净增 1.4 万家,增幅达 7.7%。

图源:中国连锁经营协会(CCFA)发布的《2024 年中国便利店 TOP100》

行业集中化趋势愈发明显,有 38 家企业门店数量超过 1000 家,同比增加 7 家。千家门店规模企业数量的增加,也证明便利店业态进一步稳定和增长。

前二十强企业门店总数 148128 家,占百强总量的 75.57%。前十强企业则以 124,066 家的总规模占据百强总量的 63.3%。其入围门槛也水涨船高,提升至 3447 家。这种头部聚集效应,标志着行业正从粗放扩张步入精细化运营的新阶段。

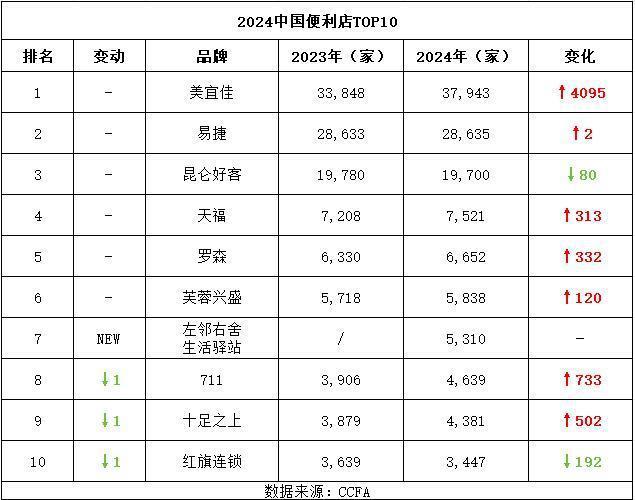

美宜佳、中石化易捷、中石油昆仑好客位列前三位。美宜佳以 37943 家的门店数量,位居中国便利店榜首。天福(7521 家)、罗森(6652 家)、芙蓉兴盛(5838 家)排在四、五、六位。罗森(LAWSON)继续成为外资便利店 " 一哥 ",门店净增 332 家,以 6652 家稳居第五。

左邻右舍和生活驿站上榜,7-Eleven(4639 家)、十足和之上(4381 家)、红旗连锁(3447 家)各自下降一位,分列第八、九、十。

本土便利店与外资便利店也在相互较量。

首先是本土巨头的规模扩张。以美宜佳为例,凭借下沉战略与加盟模式,持续扩大规模壁垒。2024 年美宜佳以 37943 家门店稳居榜首,一年内狂开 4095 家店,相当于每日新增 11.2 家门店。美宜佳的扩张速度堪称行业标杆,从 3 万家到突破 3.5 万家仅用时 17 个月。其 " 农村包围城市 " 策略成效显著,仅在广东县域市场的新店占比就超 60%,同时通过 " 美宜佳优选 " 小程序整合社区团购,线上订单占比升至 18%。

美宜佳董事长张国衡在近日公开表示,美宜佳去年利润增长为双位数,今年 1-4 月有效店增长 1300 多家,效益保持两位数增长。这家年营收或超 500 亿的巨头,早已将未来目标锚定在 "10 万店 "。

紧随其后的是天福(7,521 家)、芙蓉兴盛(5,838 家)等深耕区域市场的品牌,它们凭借对中国消费习性的深刻洞察加速跑马圈地。

面对本土品牌的强势扩张,外资品牌如 7-Eleven、罗森们也在加快开店步伐,期望通过创新模式、本土化策略进行破局。

7-Eleven 在 2024 年表现出了极强的增长力,门店数量净增 733 家至 4639 家门店,净增数量为罗森的 2 倍。受益于 " 区域授权 + 本地化商品 " 策略,在华北市场新增门店 453 家,关东煮、饭团等经典单品销量同比增长 18%。

而罗森的本土化发展让其保持了相对的领先地位,以 6652 家门店稳居第五,长三角地区门店占比达 72%,鲜食销售额占比超 35%。通过区域加盟加速下沉市场,且运用 AI 分析区域消费偏好,实现鲜食 SKU 本地化率超 60%,滞销品淘汰率提升至 20%。

我们观察到,罗森创新推出的 " 罗森小站 " 加盟模式成为关键增长引擎。在广东、福建等地区,加盟费最低仅需 4 万元起,店铺面积要求降至 20 平方米以上,2025 年内换牌甚至可享 "0 加盟费 " 特殊政策。

在商品结构上,罗森小站与罗森便利店基本一致,以自产鲜食、甜点、关东煮、炸串为主,也涵盖零食、饮料、个护、日用品等,保持了 2500 个 SKU 以上的丰富度。

罗森小站的翻牌策略聚焦于 " 轻资产、强赋能 "。其核心优势在于成熟的供应链体系——依托母公司日本罗森的鲜食研发能力,为翻牌店提供高毛利的便当、饭团等日系鲜食产品,同时输出标准化运营流程。例如,翻牌店需统一使用罗森的 POS 系统和订货平台,实现库存动态管理。

深入分析其商业模式,我们发现罗森的核心盈利逻辑已从传统的加盟费收入转向供应链价值创造。加盟商需 100% 通过罗森渠道采购商品,后者在供货价中附加 5%-8% 的利润空间。这种轻资产运营模式有效降低了加盟门槛,加速了市场渗透。

尽管两大外资品牌选择了不同扩张路径——罗森侧重加盟模式创新,7-Eleven 强调规模冲刺,但共同点在于对中国便利店市场增量空间的坚定看好。根据艾媒咨询的调研数据,超过 55.1% 的消费者表示所在区域便利店数量不足,这一需求缺口成为行业持续扩张的核心驱动力。

根据我们洞察,长期看便利店市场仍是香饽饽。2024 年相较 2023 年,企业态度更为乐观,71.2% 的便利店样本企业选择扩张战略。

" 品牌化、连锁化是便利店的主要发展趋势。而品牌连锁的势头正加速拓店,连锁便利店的规模达到量级,密度效应的优势(特别是单店盈利能力)也会显现。" 一位连锁零售业咨询师向我们表示。

国内要达到相对高饱和度还有很长一段时间。跟国际上便利店发展成熟的市场相比,我国仅有少数几个城市的便利店饱和度低于 2500 人 / 店,多数城市便利店饱和度处在 3000 人 / 店至 9000 人 / 店。市场的增量空间也显而易见。

跨界者入局,供应链玩家的降维竞争

正当传统巨头酣战之际,三只松鼠、库迪咖啡等跨界新势力也开始入场。

坚果巨头三只松鼠打造的 " 一分利便利店 " 成为行业黑马。其核心武器是将自有品牌商品以超过 40% 的底价直供门店——这直击便利店核心利润来源。在行业普遍需要 40-50 万开店成本的背景下,三只松鼠将投资门槛拦腰缩减 50%。

据三只松鼠发布的数据,一分利便利店已在皖南开起 50 家门店,2025 年计划签约超过 500 家门店。皖南试运营门店交出亮眼成绩单:第三个月业绩飙升 124%,排队买单成为常态。

" 我从没觉得三只松鼠是品牌公司,此前看起来像品牌公司,又好像零售公司,现在看起来又是供应链公司。所有的定位都是手段,我们不想要边界,目的是让消费者买到又好又便宜的东西。" 章燎原此前表示。

在我们看来,三只松鼠的本质是将自身沉淀的供应链能力进一步转化,自有品牌商品对毛利的决定性作用。这种模式可能颠覆传统便利店的盈利结构。

同样盯上这门生意的还有刚刚跨界入局便利店的库迪咖啡。其便利店战略聚焦翻牌非品牌店与夫妻店,复用现有货架模式快速扩张。库迪要求加盟商统一采购设备柜体,80 平米标准店投入约 18 万元,为此推出分期付款及 " 三个月可退费 " 的方案。

其盈利核心在于掌控咖啡、奶茶、烘焙等核心品类供应链,也就是说,库迪便利店赚的是设备、原料、物流等供应链利润。

这种 " 咖啡 + 便利店 " 的复合模型,试图在即时消费场景中寻找品类协同效应。不过,较高的初始投资与相对单一的品类聚焦能否在便利店红海中突围,仍需市场检验。值得关注的是,库迪首批试点门店已出现在华东地区,其运营数据将成为观察这一模式可行性的重要窗口。

业态升级,全渠道与场景化破局同质竞争

便利店行业规模扩张的同时,竞争和挑战也在持续加剧。首先就是经营压力。聚亿信息咨询报告指出,一线城市便利店单店年租金达 30 万元,人力成本占比超 20%,运营成本居高不下。此外,还要面对量贩零食店、折扣店、生鲜超市等业态分流客群以及外卖平台的蚕食。

面对新老玩家的夹击,头部品牌正加速业态进化。

首先是全渠道融合成为必修课。美团、京东到家等即时零售平台已成便利店标配,抖音本地生活团购则成为引流新引擎,线上订单正成长为驱动门店的第二曲线。

来自美团研究院的数据佐证了这一趋势的必要性,2024 年便利店即时零售订单量同比增长超 60%,其中水饮、鲜食、应急日用品构成核心品类三驾马车。

根据艾瑞咨询发布的《中国即时配送行业研究报告》也显示,未来五年,即时配送行业规模将翻番,2023 年约 3410 亿元,2028 年或将超过 8100 亿元,成为少有的持续年均两位数增长的亮点赛道。

我们观察到,事实上,美宜佳、7-11、全家等便利店已经接入即时零售等线上布局。即时零售将成为便利店常态化的模式之一。日前,毕马威中国联合中国连锁经营协会发布的《2025 年中国便利店发展报告》显示,2024 年,近四成便利店企业已开通即时零售业务,销售占比同比大幅提升 11.4%。

即时零售行业迅速发展也推动了新模式发展,前置仓模式。当前越来越多便利店 " 试水 " 前置仓模式。

比如中石化易捷在郑州开出河南首家 " 易捷速购 " 线上外卖店,依托 200 余平米仓储空间上线超 5000 种商品,涵盖快消品、数码家电乃至服饰鞋帽,剑指 "30 分钟生活圈 "。

「零售商业评论」认为,接入即时零售平台不仅是销售渠道的补充,更是对便利店 " 即时满足 " 定位的线上延伸,这种线上线下融合模式正成为抵御纯电商平台侵蚀的重要防线。

其次是对消费场景的极致深耕。为提升消费者到店频次与停留时长,便利店不再满足于零食饮料,正向 "24 小时生活服务站 " 蜕变。比如 7-Eleven 在广东试水 " 全国小食堂 ",用 " 鲜食 + 预制菜 " 组合攻占家庭餐桌。

全家便利店推出的 " 五代店 " 则围绕 " 一日五餐 " 重构空间,晨间有 " 热气小灶 " 供应现制面点,午晚餐设置现煮现做的热食自选区,深夜则化身 "EMO 深夜食堂 ",整合下酒菜与便利店调酒打造夜间社交场景。罗森更是将鲜食销售占比提升至 40% 以上。根据 CCFA 行业调研报告,2024 年超过 71% 的样本企业将鲜食品类优化列为毛利提升首要策略。

再者,品类边界也在不断拓展。数码配件、美妆个护、轻医美、宠物用品等新品类持续涌入货架,拉升客单价与消费频次。在我们看来,日后便利店与餐饮、生鲜、药店等业态跨界合作将成为常态,强化 " 到店价值 " 引入更多元的服务与商品种类,让便利店成为 " 社区生活中心 " 是必然趋势。

便利店行业的竞争维度已悄然升维。在跨界者涌入、新业态分流的复杂战局中,那些能够将供应链韧性、场景渗透力与数字化敏捷性深度融合的品牌,才能最终织就覆盖城市毛细血管的王者之网。

「零售商业评论」认为,便利店需在坚守 " 便利 " 内核基础上,通过 " 时间覆盖 × 空间功能 × 品类组合 " 的三维重构,打造不可替代的社区商业节点价值。

本文来自微信公众号 " 零售商业评论 "(ID:lssync),作者:零售商业评论,36 氪经授权发布。